Sàn giao dịch phái sinh phi tập trung MCDEX hiện đang rất nổi tiếng với nhiều tính năng ưu việt cung cấp cho người dùng. Trong bài viết sau, hãy cùng Review Invest tìm hiểu chi tiết hơn về đặc điểm, vai trò và các sản phẩm của MCDEX nhé!

MCDEX (MCB) là gì?

MCDEX (MCB) là một sàn chuyên cung cấp các giao dịch phái sinh phi tập trung. Kể từ khi ra đời, hợp đồng vĩnh viễn đã trở thành sản phẩm chính của sàn MCDEX. MCDEX được xây dựng trên nền tảng blockchain Ethereum. Trong hệ sinh thái MCDEX sẽ gồm có:

- Mai Protocol v3 – Bộ hợp đồng thông minh giúp tạo lập thị trường tự động (AMM) cho phép hoán đổi vĩnh viễn.

- MCDEX – Đây là nền tảng chứa nhiều sản phẩm DeFi được xây dựng dựa trên nó. Tiêu biểu là Mai Protocol v3 – một giao thức đầy đủ được thiết kế để ưu tiên khả năng chống kiểm duyệt, bảo mật, tự quản lý và hoạt động mà không cần sự tham gia của bất kỳ trung gian nào.

- MCDEX DAO – Tổ chức tự trị phi tập trung (DAO) là một tổ chức minh bạch và quản lý toàn bộ hệ sinh thái MCDEX bằng cách sử dụng MCB – mã thông báo gốc của MCDEX.

Điểm nổi bật của MCDEX

- Hiệu quả sử dụng vốn cao – MCDEX AMM cho phép nâng cao hiệu quả sử dụng vốn cao.Từ đó cung cấp mức trượt giá và chi phí thấp hơn cho các Trader.

- Không bị kiểm soát – Giao thức MCDEX cho phép mọi người tạo bất kỳ thị trường nào, nhờ đó giúp cho thị trường phi tập trung trở nên đa dạng hơn.

- Khả năng kết hợp – Giao thức MCDEX là một giao thức cơ sở hạ tầng. Dựa trên MCDEX, các nhà phát triển có thể xây dựng các dự án Ecos-system như giao thức stable coin, giao thức giao dịch cơ sở…

Các sản phẩm của MCDEX

Mai Protocol V3

Mai Protocol V3 được thiết kế bởi MCDEX. Đây là một giao thức hoán đổi vĩnh viễn phi tập trung dựa trên AMM. Giao dịch hoán đổi vĩnh viễn là một trong các công cụ phái sinh phổ biến nhất vì sở hữu các ưu điểm: không có ngày hết hạn, hỗ trợ giao dịch ký quỹ và giá của nó được neo chặt vào giá chỉ số.

Mục tiêu của giao thức Mai Protocol V3 là cho phép tất cả người dùng tạo và giao dịch trên bất kỳ thị trường vĩnh viễn nào. Theo đó, với thiết kế AMM, người dùng có thể cung cấp thanh khoản bằng cách gửi tài sản vào pool và thu được lợi nhuận hợp lý từ thị trường.

Các thành phần tham gia vào Mai Protocol V3:

AMM

AMM đóng vai trò là đối tác trung tâm, cung cấp thanh khoản cho các giao dịch hoán đổi vĩnh viễn. Giống như một nhà giao dịch bình thường, AMM có tài khoản ký quỹ độc lập.

Nhà điều hành (Operator)

Người điều hành là người tạo và quản lý các giao dịch hoán đổi vĩnh viễn. Để trở thành một Nhà điều hành, bạn cần đáp ứng các yêu cầu sau:

- Tạo ra các hoán đổi vĩnh viễn và thiết lập các thông số ban đầu (ví dụ tỷ lệ ký quỹ, thông số rủi ro AMM,…). AMM của hoán đổi vĩnh viễn có một tập hợp các tham số rủi ro. Bằng cách điều chỉnh các thông số này, nhà điều hành có thể thay đổi rủi ro tạo ra thị trường của AMM, độ sâu thị trường, trượt giá và chênh lệch,…

- Trả tiền hoặc cung cấp dịch vụ Oracle. Mai Protocol V3 đã xác định giao diện Oracle để các Oracles hiện có sẵn có thể áp dụng trong giao thức này. Ngoài ra, người điều hành cũng có thể cung cấp dữ liệu Oracle của riêng họ để hoán đổi vĩnh viễn.

- Người điều hành có thể thiết lập một loạt các tham số rủi ro và điều chỉnh các tham số rủi ro trong phạm vi cho phép.

- Người điều hành có thể bắt đầu quá trình quản trị để thay đổi phạm vi của các tham số rủi ro.

- Người điều hành có thể chuyển vai trò của mình đến các địa chỉ khác và chọn không tham gia vai trò người điều hành nữa. Thị trường vĩnh viễn nếu không có nhà điều hành sẽ được điều hành bởi LP.

Lợi ích khi làm nhà điều hành:

- Thu lợi nhuận từ mọi giao dịch thông qua mức phí quản lý do chính họ đặt ra.

- Các ưu đãi được phân phối riêng cho những nhóm tiềm năng hoạt động tốt.

- Được đề xuất quản trị AMM.

Một nhà điều hành phải kiểm tra hệ thống 10 ngày một lần. Nếu không hoạt động trong khoảng thời gian 10 ngày, nhà điều hành sẽ bị sa thải.

Nhà cung cấp thanh khoản (Liquidity provider)

Muốn trở thành Nhà cung cấp thanh khoản rất đơn giản, bạn chỉ cần ký quỹ thế chấp trong AMM pool.

Lợi ích nhận được:

- Phí giao dịch theo tỷ lệ cố định.

- Kiếm lợi nhuận từ chênh lệch và trượt giá.

- Tiền cấp vốn do Trader trả.

- Kiếm lợi nhuận từ tiền phạt thanh lý.

- Ưu đãi được phân phối cho một số pool AMM tiềm năng.

- LP có thể tham gia vào quản trị AMM.

Trader

Trader là những người tham gia chính trên thị trường. Trong giao thức này, tất cả các giao dịch phải thông qua AMM. Đối với mỗi giao dịch, người giao dịch cần phải trả một khoản phí giao dịch nhất định. Ngoài ra, trader sẽ thanh toán hoặc nhận tiền tài trợ theo chính sách tỷ lệ tài trợ.

Keeper

Là người phụ trợ. Bất kỳ ai cũng có thể là người đứng ra tiếp quản các tài khoản không đủ tiền ký quỹ. Một nhóm Keeper trong danh sách trắng có thể thanh lý tài khoản thông qua AMM.

Người ủy quyền

Người ủy quyền đóng vai trò đặc biệt. Họ có thể ủy quyền cho một người thực hiện mọi tài khoản ký quỹ. Người được ủy quyền có thể điều hành tài khoản để giao dịch (trực tiếp với AMM hoặc thông qua nhà môi giới), nhưng họ không thể rút tiền từ tài khoản. Mục tiêu của người ủy quyền là để tách biệt ví nóng và ví lạnh, song song với thực hiện quyền lưu ký cho các chiến lược giao dịch.

Thanh toán quỹ (Funding Payment)

Tương tự như giao thức hoán đổi vĩnh viễn truyền thống, giao thức này sử dụng thanh toán quỹ để cố định giá chỉ số.

Tất cả các giao dịch bắt buộc thông qua AMM. Tại thời điểm này, AMM sẽ cung cấp giá thầu tốt nhất và giá bán tốt nhất xung quanh chỉ số, khi đó giá thị trường hiện tại gần với chỉ số.

Margin & PNL

Do tính chất không được phép của giao thức này, bất kỳ ai cũng có thể tạo ra giao dịch hoán đổi vĩnh viễn với các mức độ rủi ro khác nhau. Để ngăn chặn rủi ro lan truyền trên các giao dịch hoán đổi vĩnh viễn, giao thức sẽ sử dụng cơ chế ký quỹ riêng biệt – tức là mỗi giao dịch hoán đổi vĩnh viễn do một nhà giao dịch sở hữu có tài khoản ký quỹ độc lập riêng và PNL của tài khoản này sẽ không ảnh hưởng đến các tài khoản ký quỹ khác mà họ giao dịch.

Bên cạnh đó, mọi giao dịch hoán đổi vĩnh viễn đều có “Phần thưởng khí gas cho Keeper”. Khi vị trí của trader được thanh lý, Keeper sẽ nhận được một lượng phần thưởng nhất định. Do đó, giao thức yêu cầu các trader cần đảm bảo vị thế của tài khoản ký quỹ lớn hơn 0 với số dư ký quỹ đủ làm phần thưởng cho Keeper. Nếu không, vị trí sẽ bị thanh lý.

Thanh lý (Liquidation)

Khi số dư ký quỹ nhỏ hơn số tiền ký quỹ duy trì, vị thế của bạn sẽ bị thanh lý. Keeper bắt đầu thanh lý đối với các vị trí không đủ ký quỹ. Có hai cách thanh lý:

- Thanh lý qua AMM: Vị thế thanh lý sẽ được đóng qua AMM, có nghĩa là vị thế này được chuyển sang AMM. Tiền phạt thanh lý cũng được tính vào pool thanh khoản của AMM. Keeper sẽ nhận được phần thưởng nhất định. Chỉ những Keeper nằm trong danh sách trắng mới được phép thực hiện việc thanh lý đó. Nhà điều hành có thể thay đổi danh sách trắng.

- Được thanh lý bởi Keeper: Vị trí bị thanh lý sẽ được chuyển cho keeper. Lúc này, keeper phải chịu rủi ro về vị thế và nhận tiền phạt thanh lý. Bất cứ ai cũng có thể là keeper.

Quyết toán

Mặc dù đây là một giao dịch hoán đổi vĩnh viễn, nhưng có thể xảy ra tình trạng thiếu thanh khoản trong các tình huống nghiêm trọng. Nếu có tổn thất thanh lý do thiếu thanh khoản AMM hoặc thanh lý chậm, quỹ bảo hiểm AMM sẽ ưu tiên bù đắp tổn thất thanh lý.

Nếu quỹ bảo hiểm AMM không đủ, hợp đồng sẽ đi vào giai đoạn quyết toán. Giao dịch hoán đổi vĩnh viễn sẽ thanh toán theo giá chỉ số mới nhất và tài sản còn lại sẽ được phân phối cho Trader theo số dư ký quỹ của họ.

Quỹ bảo hiểm

Mỗi giao dịch hoán đổi vĩnh viễn đi kèm với một quỹ bảo hiểm để thanh toán cho tổn thất do thanh lý:

- Bất kỳ ai cũng có thể quyên góp cho quỹ bảo hiểm. Dự án khuyến khích các nhà điều hành đóng góp vào số vốn ban đầu và bổ sung vào quỹ bảo hiểm khi hợp đồng hoạt động.

- Khi vị thế của nhà giao dịch bị thanh lý do không đủ tiền ký quỹ, một tỷ lệ nhất định của khoản phạt thanh lý sẽ được chuyển vào quỹ bảo hiểm. Phần còn lại chuyển cho người thanh lý (đó có thể là AMM hoặc keeper). Mọi quỹ bảo hiểm đều có quy mô quỹ tối đa. Khi đạt đến kích thước tối đa này, quỹ mới sẽ được đưa vào nhóm thanh khoản của AMM.

Limit & Stop Orders

Giao dịch với AMM tương tự như đặt lệnh trên thị trường sổ lệnh truyền thống. Trong hoán đổi vĩnh viễn, mọi người có xu hướng tìm kiếm cơ hội và kiểm soát giá lấp đầy thông qua các lệnh giới hạn.

Bên cạnh đó, lệnh dừng cũng là một công cụ quan trọng cho các giao dịch có đòn bẩy cao. Dự án đã thiết kế các lệnh giới hạn và lệnh dừng tương đối ổn. Theo đó, các Trader có thể ký lệnh giới hạn hoặc lệnh dừng, sau đó gửi lệnh đến máy chủ “Nhà môi giới” được ủy thác.

Nhiệm vụ của Nhà môi giới là quan sát giá AMM trên chuỗi và gửi đơn đặt hàng cho hợp đồng khi giá AMM đáp ứng yêu cầu của đơn đặt hàng. Khi hợp đồng thông minh nhận được đơn đặt hàng từ Nhà môi giới, nó sẽ tiến hành đặt hàng sau khi xác minh tính hợp lệ.

Tất cả các đơn đặt hàng sẽ được giao dịch với AMM theo thứ tự dịch vụ đầu tiên. Các Trader cần trả phí Gas cho Nhà môi giới.

Bảo mật

Bảo mật là yếu tố quan trọng đối với bất kỳ giao thức nào. Trước khi được xuất bản, tất cả các hợp đồng sẽ trải qua quá trình kiểm tra nghiêm ngặt. Thiết kế cấu trúc tài chính của AMM cũng sẽ được xác minh. Để tối đa hóa đặc tính phi tập trung của giao thức này, không có khóa quản trị trong mã.

Mặc dù các nhà điều hành có các đặc quyền hạn chế đối với các giao dịch hoán đổi vĩnh viễn, nhưng các Trader nên lựa chọn cẩn thận các giao dịch hoán đổi vĩnh viễn mà họ muốn giao dịch và tự chịu rủi ro. Tốt nhất các nhà điều hành hãy chọn Oracles phi tập trung và giới hạn các thông số rủi ro trong một phạm vi nhỏ, để có thể tăng độ tin cậy.

Giới thiệu

Phí giới thiệu sẽ có trong giao thức này. Người giới thiệu sẽ nhận được một khoản phí hoa hồng nhất định từ phí điều hành và phí LP khi người được giới thiệu của họ giao dịch với AMM hoặc thông qua nhà môi giới. Tỷ lệ phí hoa hồng sẽ do Ban quản trị AMM quy định.

Triển khai Multi-chain

MCDEX tin rằng các chuỗi công khai khác nhau có người dùng và hệ sinh thái của riêng họ. Để tối đa hóa khả năng sử dụng, các hợp đồng thông minh của giao thức này có thể chạy trên các chuỗi công cộng khác nhau. MCDEX DAO sẽ hỗ trợ phát triển giao thức này trên các chuỗi công khai, từ đó phát triển hệ sinh thái MCDEX.

Thiết kế V3 AMM

AMM là đối tác của tất cả các giao dịch. Vấn đề đặt ra trong thiết kế AMM là làm thế nào để cải thiện hiệu quả sử dụng vốn và lợi nhuận kỳ vọng của LP (Nhà cung cấp thanh khoản)?

Để nâng cao hiệu quả sử dụng vốn, AMM nên giảm trượt giá để thu hút nhiều nhà giao dịch hơn. Giải pháp của chúng tôi là tập hợp nhiều quỹ hơn gần giá chỉ số, theo đó nhiều AMM với cùng một tài sản thế chấp có thể sử dụng một nhóm thanh khoản.

Lợi nhuận của LP phải được tối đa hóa để thu hút thêm LP cung cấp thanh khoản. Có hai cách để tăng lợi nhuận LP:

- Một là tăng phí giao dịch của Trader.

- Hai là giảm sự chênh lệch giá. Trong đó thiết kế V3 AMM có chức năng hỗ trơ tăng lợi nhuận LP, nhưng không giới hạn ở việc điều chỉnh chênh lệch và trượt giá.

Oracle có thể điều chỉnh

MCDEX sử dụng Oracle theo 2 khía cạnh sau:

- Xác định giá Mark của hợp đồng.

- Như một yếu tố tham chiếu cho giá AMM.

Các dịch vụ Oracle phi tập trung (ví dụ: Chainlink, Band,…) có tính bảo mật và đồng thuận cao. Tuy nhiên, do cân nhắc về chi phí, các dịch vụ dữ liệu do Oracle cung cấp thường có độ lệch lớn, từ 0,1% ~ 0,5%. Hiện tại, tỷ lệ ký quỹ duy trì mà MCDEX khuyến nghị là 6,7%. Mức chênh lệch 0,5% sẽ không ảnh hưởng nhiều đến việc thanh lý các hợp đồng vĩnh viễn.

MCDEX DAO

MCDEX đã phát hành mã thông báo quản trị MCB nhằm thúc đẩy thực hiện một loạt công việc quản trị. Trong khi khởi chạy giao thức Mai Protocol V3, dự án sẽ thiết lập đồng thời MCDEX DAO dựa trên MCB token. MCDEX DAO sẽ là cốt lõi của cộng đồng MCDEX. Sứ mệnh của MCDAO là liên tục phát triển hệ sinh thái MCDEX.

MCB Token là gì?

Thông tin kỹ thuật

- Name token: MCDEX.

- Ticker: MCB.

- Blockchain: Ethereum.

- Decimals: 18.

- Standard: ERC-20.

- Contract: 0x4e352cf164e64adcbad318c3a1e222e9eba4ce42.

- Token type: Utility, Governance.

- Total Supply: 100,000,000 MCB.

- Circulating Supply: 3,283,553 MCB.

- Exchange: PancakeSwap (v2), Uniswap (v3), FTX, MEXC Global, Hotbit, BKEX, Hoo.com, Poloniex, Loopring AMM, LBank, Dodo (Arbitrum), Uniswap (v2) và Uniswap (Arbitrum One).

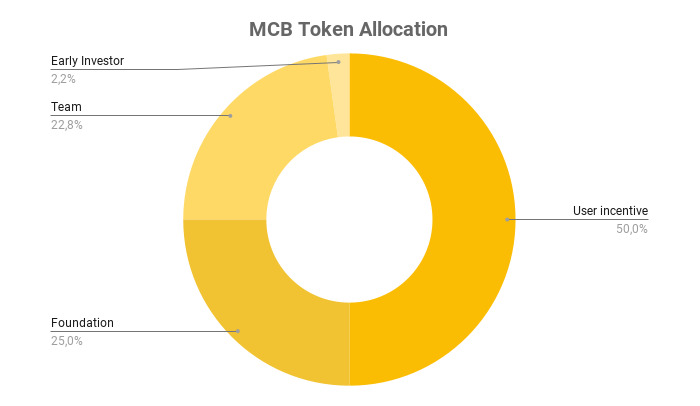

Phân bổ MCB

- User incentive: 50%.

- Foundation: 25%.

- Team: 22,8%.

- Early Investor: 2,2%.

Token Sale

- Private sale:

- Khối lượng token: 332.000

- Giá: 2.5USD/MCB

Token Release Schedule

- User incentive: Vesting 5% mỗi năm, thực hiện trong vòng 10 năm.

- Team: Vested đều trong 4 năm.

- Early Investor: Vested đều trong 2 năm.

- Foundation: Đây là khoảng token dự phòng. Nó sẽ được sử dụng khi dự án không đủ khả năng chi trả cho các hoạt động của MCDEX.

Token Use Case

- Quản trị: Người nắm giữ MCB có quyền:

- Quản lý việc sử dụng cụ thể tài sản kho bạc.

- Chạy nhiều giao dịch hoán đổi vĩnh viễn với tư cách là nhà điều hành.

- Bầu chọn địa chỉ đa chữ ký khi cần thiết.

- Nâng cấp hợp đồng thông minh MCDEX DAO.

- Value Capture: 100% phí giao dịch từ MCDEX Orderbook + 20% phí giao dịch MCDEX AMM sẽ được dùng để mua lại MCB.

- Cung cấp AMM liquidity: Dự án cho phép người dùng sử dụng MCB làm tài sản thế chấp, đồng thời cung cấp thanh khoản.

- MCB nắm giữ giá trị của các khoản thanh lý.

Giá MCB hôm nay

Cách kiếm và sở hữu MCB

- Liquidity mining.

- Mua token trên sàn giao dịch đã niêm yết.

- Tham gia các chương trình độc quyền của MCDEX.

Ví lưu trữ

MCB token thuộc mạng lưới Ethereum do đó bạn có thể lưu trữ tiền ở ví sàn giao dịch hoặc ví phi tập trung là: Metamask, Trust Wallet, Myetherwallet, Coin98 Wallet,…

Sàn giao dịch

Hiện tại bạn có thể mua MCB trên các sàn là PancakeSwap (v2), Uniswap (v3), FTX, MEXC Global, Hotbit, BKEX, Hoo.com, Poloniex, Loopring AMM, LBank, Dodo (Arbitrum), Uniswap (v2) và Uniswap (Arbitrum One).

Roadmaps

Quý 2 năm 2020

- Ra mắt Hợp đồng vĩnh viễn.

Quý 3 năm 2020

- Ra mắt sản phẩm automatic trading và social trading.

- MCB token sale.

- Liquidity Mining.

Quý 4 năm 2020

- Decentralized leveraged tokens.

- Thuật toán AMM mới cho hợp đồng vĩnh viễn.

- Bổ sung AMM liquidity incentive cho MCB.

- Bổ sung on-chain governance cho MCB.

- MCB thu phí nền tảng.

- IDO.

Năm 2021

- Sử dụng MCB để cung cấp thanh khoản AMM.

- Sử dụng MCB để hỗ trợ xã hội.

- Sử dụng MCB để nắm bắt các khoản phạt thanh lý.

- Ra mắt một số cơ chế làm tăng hiệu suất giao dịch.

- Ra mắt thêm một số loại tài sản được hỗ trợ bởi MCDEX.

Đội ngũ, nhà đầu tư và đối tác

Đội ngũ phát triển

(Đang cập nhật)

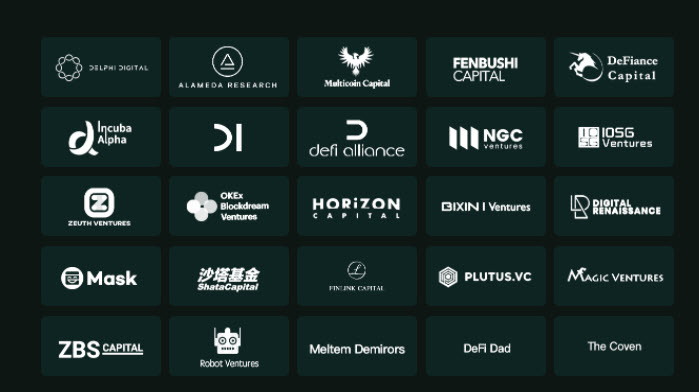

Nhà đầu tư & Đối tác

Lời kết

Bài viết trên đây là tổng hợp các thông tin chi tiết về đặc điểm, các hệ sinh thái của sàn giao dịch phái sinh phi tập trung MCDEX và MCB token. Trong tương lai, DAO sẽ còn phát triển mạnh mẽ hơn nữa vì thế việc đầu tư vào các token của dự án hứa hẹn đem lại tiềm năng cao. Song đó chỉ là nhận định cá nhân, việc quyết định đầu tư là nằm ở nhận định của bạn.