Nếu bạn là một nhà giao dịch tiền điện tử bạn có thể biết rằng: Trong tất cả các đổi mới của Defi thì Automated Market Maker (AMM) là nổi bật nhất. Sàn giao dịch phi tập trung (DEX) dựa trên AMM đã chứng minh đây là đổi mới Defi có tác động lớn nhất.

AMM cho phép tạo và chạy thanh khoản để có thể truy cập nhiều token khác nhau. Vậy hãy tìm hiểu AMM là gì? Có tác động như thế nào? Những hạn chế rủi ro cần để ý nếu quan tâm AMM nhé.

Automated Market Maker (AMM) là gì?

Automated Market Maker hay AMM, là công cụ thường hoạt động trên sàn giao dịch phi tập trung dựa trên các công thức toán học để đặt giá token. Giống như các sàn giao dịch thông thường, họ có nhiều cặp giao dịch khác nhau.

Không có lệnh buy hoặc sell và các nhà giao dịch không cần phải tìm người khác để bán tiền của họ. Thay vào đó, smart contract đóng vai trò là người tạo ra một giao dịch trao đổi. Các khoản dự trữ thay thế bằng các pool dựa trên các smart contract.

Pool thanh khoản chứa hai tài sản trong một cặp giao dịch. Tỷ lệ (%) tương đối của mỗi token trong pool là yếu tố xác định giá lý thuyết của tài sản cụ thể. AMM trực tiếp đầu tiên là Bancor, ra mắt vào năm 2017. Nhưng các nền tảng phổ biến nhất hiện nay là Uniswap, Curve, Kyber và Balancer.

Tại sao các sàn giao dịch này tồn tại?

AMM đang giải quyết hạn chế về hiệu suất của smart contract blockchain, đặc biệt là Ethereum. Trước khi AMM trở nên nổi tiếng, các sàn DEX được xây dựng trên Ethereum, như EtherDelta hoặc 0x, đã cố gắng sử dụng cơ chế order book cổ điển.

Tuy nhiên, họ gặp phải các vấn đề về thanh khoản. Vì việc đặt mỗi lệnh yêu cầu phí gas và chờ thời gian block confirm. Thông lượng thấp của Ethereum cũng có nghĩa là chỉ có một số lượng nhỏ giao dịch có thể được gửi trước khi blockchain hoàn toàn bị bao trùm bởi các order hàng này.

Điều này đặc biệt có vấn đề đối với các nhà tạo lập thị trường, các nhà cung cấp thanh khoản (Liquidity Provider-LP) trên các sàn giao dịch order book. Tạo một thị trường thường yêu cầu liên tục điều chỉnh các lệnh buy và sell theo mức giá mới nhất. Khi mỗi order được gửi tốn kém tiền bạc và thời gian, họ có thể mất nhiều hơn số tiền họ thu được từ chênh lệch giá mua, bán.

AMM giúp cung cấp tính thanh khoản rẻ và đơn giản hơn thông qua quy trình một lần hoàn toàn auto. Ngay cả những người dùng có chút ít kiến thức cũng có thể tham gia với tính thanh khoản của họ. Trong khi làm như vậy trên các sàn giao dịch truyền thống đòi hỏi kiến thức kỹ thuật nâng cao.

Làm cách nào để smart contract tự động hóa giao dịch trên AMM?

Khi giao dịch trên AMM, người dùng tương tác với pool thanh khoản. Về cơ bản, khi người dùng hướng dẫn smart contract thực hiện giao dịch. Contract sẽ gửi token của họ như ETH vào pool . Sau đó, một công thức sẽ quyết định có bao nhiêu token từ phía bên kia của cặp.

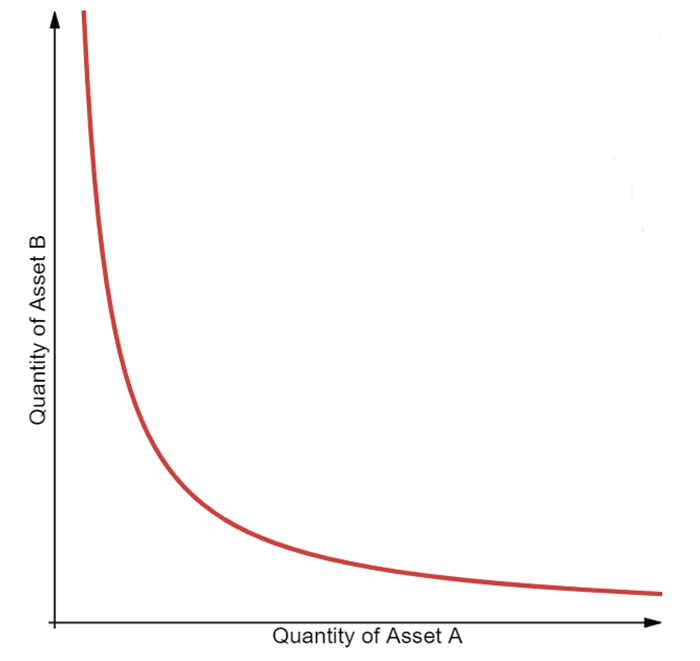

Công thức đơn giản nhất là: X * Y = K, trong đó X, Y đại diện số lượng của mỗi token trong pool. K là một hằng số được xác định trước. Phương trình này xác định một hyperbol, dạng hình học tiến tới cả hai điểm vô cùng và không ở các điểm cực trị của nó nhưng không bao giờ đạt tới chúng.

Mỗi giao dịch đều có một mức trượt (kích thước của lệnh ảnh hưởng đến giá cuối cùng mà tại đó token được buy, sell). Hình dạng hyperbol có nghĩa là mức trượt giá sẽ thấp với các order nhỏ. Nhưng với các order lớn, mức trượt giá sẽ tăng theo cấp số nhân.

Uniswap được biết đến với việc sử dụng công thức đơn giản này. Các nền tảng khác có thể sử dụng phép toán phức tạp hơn để điều chỉnh sự trượt giá.

Làm thế nào để sử dụng Automated Market Maker?

Sử dụng giao thức AMM khá đơn giản:

- Người dùng truy cập trang web của giao thức hoặc các giao diện người dùng.

- Kết nối ví hỗ trợ DeFi với giao thức, chọn tài sản họ muốn mua bán

- Nhấn “Swap” và xác nhận giao dịch trên ví của họ .

Cung cấp thanh khoản hoạt động tương tự như giao dịch:

- Sau khi connect ví, người dùng có thể chuyển đến phần “Liquidity Provider“.

- Chọn số tiền họ muốn cam kết cho pool. Hầu hết các giao thức, chúng cần có sẵn cả hai loại tài sản. Ví dụ: Nếu ETH có giá 450 DAI, anh em cần cung cấp đồng thời 1 ETH và 450 DAI.

Sau khi xác nhận các giao dịch, người dùng nhận được token đại diện cho quyền sở hữu của họ trong pool. Sau đó, nó có thể được chuyển cho bất kỳ ai hoặc “swap” lại một lần nữa để lấy các token cơ bản, cộng với bất kỳ khoản phí nào mà họ có thể đã tích lũy.

Tại sao AMM trở nên phổ biến?

AMM được cho là đã giải quyết được trở ngại lớn nhất đối với việc áp dụng rộng rãi các sàn DEX là “Thanh khoản”. Nếu không có vấn đề đó, những lợi ích tự nhiên của DEX có thể vượt qua.

Không giống sàn giao dịch tập trung, không có người kiểm soát nào có thể loại trừ dự án, người dùng. AMM không yêu cầu người dùng thiết lập tài khoản cụ thể hoặc KYC. Địa chỉ ví là tất cả những gì cần thiết để tương tác với các giao thức.

Từ quan điểm của một dự án, DEX cũng là một cách tuyệt vời để phát hành token ra thị trường và bootstrap liquidity. Không phí niêm yết, ai cũng có thể thiết lập một pool thanh khoản cho bất kỳ token nào.

Người nắm giữ dự án có thể giúp tạo ra một thị trường thanh khoản trên các token mới. Họ không cần sự hỗ trợ của Market Marker chuyên ngành.

Cuối cùng, các DEX AMM thường có giao diện rất đơn giản. Họ không cần phải đóng gói các tùy chọn order nâng cao hoặc biểu đồ giá vào một Dashboard.

Những rủi ro và hạn chế của AMM là gì?

AMM có những rủi ro và hạn chế nhất định như:

- Các cuộc tấn công, lỗ hổng bảo mật ảnh hưởng đến sàn giao dịch như Uniswap và Balancer, nơi một số Liquidity Provider nhận thấy tiền bị đánh cắp do các tương tác smart contract.

- Các nhà giao dịch đang tiết lộ chiến lược của họ cho tất cả mọi người biết. Tức là cho phép những người đi trước nhận lệnh trước và khai thác những người dùng hợp pháp.

Các AMM cũng không thể tồn tại nếu không có các sàn giao dịch truyền thống được dựa vào để kinh doanh chênh lệch giá. Các nhà kinh doanh chênh lệch giá là cần thiết để điều chỉnh việc định giá tài sản trong AMM. Nhưng điều này dẫn đến vấn đề mất mát vô thường (impermanent loss) trên nhiều nền tảng.

Tóm lại, Kinh doanh chênh lệch giá kiếm lợi nhuận bằng cách đưa giá về mức cân bằng, nhưng lợi nhuận này được trích từ các LP. Các LP có thể mất tiền nếu giá di chuyển quá xa theo một hướng nhất định. Xảy ra mất mát vô thường vì giá luôn có thể di chuyển theo hướng ngược lại. Trên thực tế, điều này sẽ không phải lúc nào cũng xảy ra.

Lời kết

Mặc dù đã có những cải thiện nhất định, nhưng volume và tính thanh khoản của AMM vẫn thấp so với các sàn giao dịch tập trung lớn nhất. Tình trạng tắc nghẽn khí gas vào năm 2020 cũng cho thấy rằng họ đang bắt đầu đạt mức cao nhất sử dụng và các giải pháp mở rộng quy mô tốt hơn sẽ được yêu cầu trong tương lai để tạo điều kiện cho tăng trưởng hơn nữa.